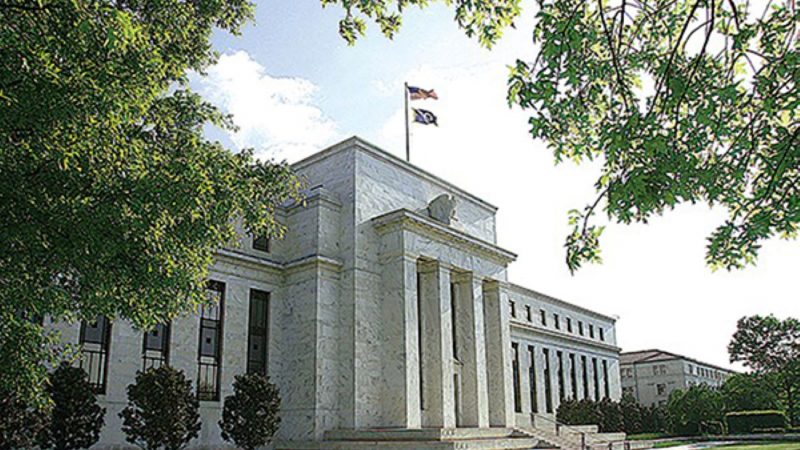

【新唐人北京时间2019年07月19日讯】在纽约联储局局长威廉姆斯(John Williams)和美联储副主席克拉里达(Richard Clarida)连袂发表鸽派的声明后,CME期货市场预期7月美联储降息0.5%的概率暴升到逼近70%,同时促使金价和银价周四(18日)续涨1.3%和2.3%,这两样贵金属本周涨幅近2%和7%,成为近日美联储大幅度降息预期下的最大赢家。

反观上周突破历史新高的标普指数,周四只小涨0.36%,道指持平附近,本周累计反而小跌0.6%和0.4%,除反映投资人趁财报季获利了结外,也显示美联储扩大降息对股市的短期刺激作用或许正在递减。

过去向来与美股走向同步的西德州原油(WTI),本周回挫逾7%,吃掉了上周的4%涨幅,反映全球经济展望不佳,原油需求预期频遭分析师下修,技术线型显示不排除测试5月的前波低档50.6美元/桶。

美元的走势则平静无波。美元指数上周回应降息预期攀升只下跌0.44%,本周表现持平,今年还有0.77%的涨幅。这显示在美国降息的同时,全球主要经济体也同步采行宽松政策,加上美国经济此时表现良好,因此美元并没有走弱的必要。美元若不能在美国大幅降息预期中走贬,美国制造业的出口竞争力将被压抑。

房市方面则出现疲态。今年5月美国平均房价比去年涨3.6%,较1月的4.1%减弱。此外,5月的新屋开工下滑0.9%,6月的营建许可创下两年新低。这显示高房价和贸易战已减少了美国民众和海外买家的购买诱因。由于房市对美国GDP的贡献度达15%,降息对房市的刺激效用是否递减颇值得观察。

自2008年金融风暴以后,降息和采取量化宽松已成为各国央行刺激景气的法宝。这一次,在美国各项经济数据(含消费、就业、GDP等)表现傲视全球的当下,美联储官员们计划采取预防式降息(insurance cut)的方式,希望降低贸易战所带来的不确定性干扰。

更有甚者,鸽派的官员们主张如果希望降息的策略骤下,开始时就要下猛药,让经济萎缩或衰退的幼苗消弥于无形。但如此积极的降息却引发一些传统学者的担忧。

最根本的问题是降息的弹援不够充足。美国联邦基本利率目前为2.25%-2.5%,远低于上次金融风暴之前的5%-6%以上,美联储若初期降息过猛,后面可降息的空间不够宽裕,因此部分专家估计如果美联储7月降息0.5%,这便意味着美国2020年将重新回到零利率时代。

进入零利率时代之后,央行的刺激政策工具将仅剩下量化宽松(QE),若配合政府祭出大规模财政政策,央行的购债行为很可能引导国债走入负利率时代,一如现在的欧洲和日本。

因此,部分美联储传统学派的官员希望回归依靠数据做决策(data dependent)的逻辑,在经济数据还未出现降温或大幅放缓的情况下,此时的货币政策不应轻举妄动。但根据期货市场的最新预期,这样的主张显然不是当前美联储内部的主流。

此时美联储官员们多主张采用先发制人(pre-emptive)的货币政策,认为经济数据可能落后,若出手太慢可能重蹈去年连续四次升息让股市崩挫20%的惨剧重演。

纽约联储局局长威廉姆斯周四表示,他认为美联储有必要替经济注射预防针,但在降息空间不够宽裕的情况下,当出现经济困境讯号时,就要立刻降息反映。威廉姆斯的谈话让期货市场预期美联储7月降息0.5%的概率由35%跳升到59%。

美联储第二把交椅的克拉里达也在受访时称,快速降息是一个很好的策略。上述谈话让降息0.5%的概率进一步攀高到69%。

美联储大幅降息概率如此之高,最受惠的首推股市和黄金等金融资产,而股市的刺激作用因涨多而正在递减,金价的涨势仍方兴未艾,但降息对于美元的促贬作用可能因全球同步宽松而消失,对房市的刺激作用还有待观察。

由于此时的时空背景不同于2008年金融风暴时代,降息现阶段或许仍是美联储多数官员们最有效的政策工具,但对美国经济的推升很可能不是专治百病的万灵丹。

──转自《大纪元》(记者张东光报导)

(责任编辑:叶萍)